高殖利率不見得比較好,但明顯優於低殖利率股

高殖利率股,真的有比較好嗎?

昨天有個朋友找我,他在當警察,

警察工作很辛苦,每天唯一的娛樂就是下班看看報紙,研究一下股票。

我第一個反應當然是:為什麼要看報紙選股票呢?

他把經濟日報這則新聞傳給我看:

看完報紙標題其實有點想吐槽,

老闆把原本屬於你的錢拿給你,這叫大方?

「反正除權息都會除掉,股息多也沒有賺到阿。」我說,

「可是,這不代表高殖利率股不好對吧?」他依然認為殖利率越高越好

先前有寫過一篇文章,

因為使用0056和0050比較,會有成分股過於類似的問題,

所以沒有測出什麼有用的資訊 (想簡單便宜行事果然行不通)。

新聞報紙標題 唬爛歸唬爛,可能還是有講對的時候,

回家只好重新測試一下。

—

高殖利率股要怎麼統計?

首先是前提條件,高殖利率股是長期投資的選擇方式,所以先加入以下限制:

1. 近4季EPS都沒有虧損,有虧損的長期投資人看不上眼

2. 不是新上市上櫃,長期投資人不買這些

3. 淨值>10元,避開一些神奇的小股票,長期投資人不會買這些

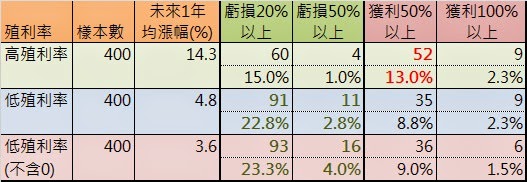

根據上面條件,選出來的股票中,分成三組:

高殖利率股: 殖利率排名最高前100名

低殖利率股: 殖利率排名最低前100名

低殖利率股(不含0): 有發現金股利,但殖利率排名最低前100名

取100名對統計的樣本來說有點少,但對投資人來說其實很多了,

時間取2009~2012,共4年的股利(均於隔年發放),再往後沒數據,再往前就是08~09數字起伏太大,

於隔年公布後的 9/1日 (此時95%的公司股利都已經公布) ,往後評估1年的績效。

—

結論1. 高殖利率股,非常明顯優於低殖利率股

從統計可以看到,

高殖利率股未來一年的平均報酬率 14.3%,明顯高於2個低殖利率組4.8%和3.6%。

(注意,沒有極端值時才適合用平均值評估)

而低殖利率組(不含0),表現比低殖利率組還差,

買100檔就可能有23檔跌到20%以下,上漲超過50%的確只有9檔。

要注意,所有樣本都是賺錢的企業,

這代表,

完全不發股利的賺錢公司,可能還比超低殖利率的公司好。

這時超的低殖利率,有兩種可能,

一種是它只發極為無感的現金股利,

一種是它股價相對股利來說太高。

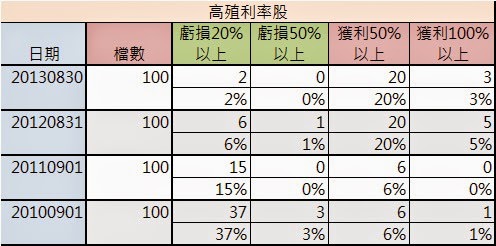

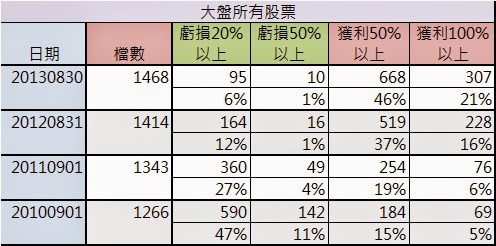

結論2. 高殖利率股風險相對大盤低,但報酬也少於大盤

風險低是個兩面刃,虧損不大的代價,會讓獲利比較低。

比較高殖利率股和大盤,各年度的獲利虧損分布,就可以看出些端倪:

這樣比起來,高殖利率真的有比較好嗎?

虧損的比例大約只有1/2~1/3,但獲利的能力也少了2倍到3倍。

這裡看不出高殖利率股有甚麼明顯優勢的地方。

其他結論:

過程中,也有發現一些測試結果,但數字並不能明顯證明有效

1. 股本如果沒有膨脹,選股績效有很小幅的提升,但沒有很明顯。

(股本膨脹是今年和去年股本的漲幅。)

2. 低殖利率(不含0)但卻高配息率,績效會明顯變差。代表股票的獲利過低,或是本益比過高。

(配息率是指,現金股利/EPS 的比例)

快速結論:

1. 高殖利率不見得比較好,但統計上明顯優於低殖利率股

2. 高殖利率股,風險相對大盤所有股票低,報酬也明顯比較低。

重點就是,

殖利率高或低根本不是一檔股票好壞的重點。

可以參考這篇文章:為什麼高殖利率股沒有比較好?

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

更多投資研究數據文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言